今まで何度も何度も株をやってみようと思ったことはあったが、そのたびに株は恐ろしいものだから素人が手を出しても痛い目をみるだけだ。と自分に言い聞かせ、手を出さなかった(正確には出せなかった)。株の知識がない多くの人は、おそらく僕と同じように株は怖いものだから素人は手を出したらいけないものだと思っているのではないだろうか。

もちろん絶対に損をしない株なんてものはこの世に存在しない。しかし少し勉強すると株は怖いものばかりじゃないということもわかってくる。株式投資を迷っている人や今まで投資とは縁のなかった人は20年後、30年後の暮らしが少しでも良くなるように投資の一歩を踏み出すかどうかの参考にしてほしい。

コトハルです。

どんどん暮らしを改善していきます。

つみたてNISAで投資信託をはじめたきっかけ

確定拠出年金の運用実績が絶好調だった!

2011年に会社の退職金制度が野村の確定拠出年金に切り替わった。当時は確定拠出年金が何者かも知らず、商品も何となく素人が選びがちなマイバランス50というものを選んで放置していた。

それから3年ほど放置し、久しぶりに運用状況を確認すると評価損益が45万ほどプラスになっていた。この時点での掛金累計は1,121,575円で時価評価額が1,572,389円、評価損益450,814円。

今までお金は銀行に貯金するものだと思い込んでいた僕にとって衝撃的な出来事だった。だって何もせず、ただ100万円を3年間、野村証券に預けていただけですよ。ただただ、お金を預けているだけで45万円も資産が増えるなんて。銀行に預けていても数円~数十円増えるだけなのに・・・

当時の僕には本当に驚きの出来事だった(2回目)。このようなことがあって、株に全く興味のなかった僕が少しづつ株に興味を持ち始めた。それでも興味は出てきたけど株を勉強して自分でも投資しようという行動を起こすまでには至らなかった。この行動力のなさが相当な損失を生んでいると思う。

さらに6年後の2020年、評価損益は100万円を突破していた。この結果は良い要因が重なったということもあるが、この時点で僕の中での「株」というものへの考えが完全に変化した。

「株」=素人が手を出してはいけないもの →「株」=余剰資金がある人はやらなければいけないこと

ここから株に対する怖さを払拭するための猛勉強が始まった。猛勉強と言っても本を何冊も読むなんてことはしたくない。じゃあ何で勉強する?「YouTube」しかないでしょう!

ってことでYouTubeにある株に関する投稿を山ほど見て、その中でも「両学長リベラルアーツ大学」の投稿している内容が非常にわかりやすく、とっつきやすかったので片っ端から視聴させて頂いた。両学長、とても役立つ情報提供ありがとうございます。

2011年から始まった確定拠出年金の現在2022年の状況は以下のように評価損益が170万円をこえてきた。これを見てもなお、余剰資金は銀行に預けた方がいいって人はそう多くないのでは?と思う。ちなみに我が家の妻はどんなに説明をしても「株」はやってはいけないものという固定概念から抜け出せずにいて、今でも僕が投資をしていることに反対している。汗

確定拠出年金の商品構成

当初5年ぐらいはマイバランス50のみ。その後はマイバランス50をやめて外国株の比率を徐々に増やしていき、2022年現在の購入比率は外国株70%、日本株30%、債券は一切やめてしまった。

両学長リベラルアーツ大学(YouTube)

さっきも書いたけど僕が「株」(厳密には投資信託)の勉強をしたのが「両学長のYouTube」。「株」に関する数あるYouTubeチャンネルのなかでダントツで信頼できそうな内容だった。実際に無知であった僕に多くの知識を与えてくれた。このチャンネルのおかげで「株」に関する知識が増え、「株」にも種類があるということを学んだ。

投資の勉強をしたい場合はリベ大チャンネルの「増やす-資産を増やす力を育てよう」という再生リストを視聴するといい。

勉強前の僕は「株」と言えば、トヨタ自動車、ソフトバンク、アップル、Amazon、GooGle、テスラなど個々の会社の株を買う「個別株」の存在しか知らなかった。この「個別株」は株のことを色々学んだ今でも僕の中では「手を出してはいけない株」に分類されている。

「株」の知識のない人は、僕と同じように「株」と言えば「個別株」のことしか知らない人が多いのではないだろうか。しかし「株」には「個別株」の他にも「投資信託」や「ETF(上場投資信託)」がある。この「投資信託」や「ETF」こそ比較的安心して投資のできる株式投資なのに、多くの人がこれらのことを知らずに暮らしているのが日本の現状だと思う。

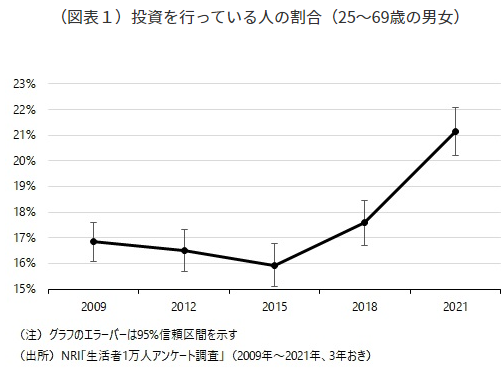

下のグラフのように一昔前に比べると投資をする人は増えてきている。しかし投資人口が増えてきているといっても、いまだ20%程度。

株式投資はギャンブルではない。ギャンブルでは勝つ人もいるけど必ず負ける人が存在する。しかも負ける人の方が圧倒的に多い。しかし株式投資は運用の仕方によっては全員が勝つこともあり得るもので、誤解を怖がらすに言うと金利の良い銀行だと考えても大きく間違っていないのではと思う。

株式投資をするには、どの商品を選びどう運用するのかが、とても大切になってくる。それらの知識を両学長のYouTubeなどで学び、20年後30年後の暮らしが今より少しでも良くなるように少しだけ努力することをお勧めします! ※投資は自己責任です

我が家の投資

我が家の投資方法(ルール)

我が家といっても妻は投資に反対なので実質、僕の投資に対するルール

- 投資金額は積立NISAの枠内のみ(夫婦でやっているので年間80万)

- 積み立て方法は毎日積立(ドルコスト平均法の恩恵を最も受けられると考えている)

- 投資する商品は投資信託かETF(上場投資信託)のどちらか

- 米国株のみ(賛否あると思うけど)

- 個別株は絶対に買わない

- 一度買ったら途中どんな暴落が起きても絶対に売らない

我が家が使っている証券会社

投資を始めるには証券会社がないと始まらない

投資を始める際に選択する証券会社は現状ではほぼ二択

SBI証券か楽天証券

どちらも良い所、悪い所があるので基本どちらでも好きな方でOK

我が家はSBI証券

理由:当時、楽天証券では毎日積立ができなかったため

我が家が選んだ投資商品

実際に投資を始めるときにまず悩むのは一般NISAではじめるか、積立NISAで始めるかだと思う。NISAの違いを下表に示すのでNISAが何かわからない人は参考してほしい。もっと詳細を知りたい人やNISA自体も2024年から新しいNISAになるので金融庁のホームページもリンクしておく。

| 一般NISA | 積立NISA | ジュニアNISA | |

|---|---|---|---|

| 制度開始 | 2014年1月から | 2018年1月から | 2016年4月から |

| 投資可能期間 | 2014年~2023年 | 2018年~2042年 | 2016年~2023年 |

| 非課税投資枠 | 毎年120万円 (5年間で最大600万円) | 毎年40万円 (20年間で最大800万円) | 毎年80万円 (5年間で最大400万円) |

| 非課税期間 | 最長5年間 | 最長20年間 | 最長5年間 |

| 投資可能商品 | 上場株式、ETF、 公募株式投信、REIT 等 | 金融庁が認めた 一定の投資信託 | 一般NISAと同じ |

| 払出し | 制限なし | 制限なし | 18歳まで払出し制限あり 2024年以降は制限なし |

| 備考 | 2024年から制度変更 | - | 2023年で終了 |

我が家は長期保有前提の投資スタイルなのでここは迷わず積立NISAを選択。

次に悩むのが投資商品。投資商品は一般NISAか積立NISAかで変わってくる。一般NISAであれば表にもあるようにどんな投資商品でも選択が可能。しかし積立NISAは一般NISAのように何にでも投資できるわけではなく金融庁に承認された一部の投資信託にのみ投資ができる。

我が家は下記の2つのどちらにするか悩んだ

- SBI・V・S&P500

- eMaxis Slim 全世界株式(オールカントリー)

どちらの商品にするのかも悩んだけれど、それよりも我が家は夫婦ともに積立NISAを始めようとしていたので二人とも同じ商品にするのか、それぞれ別の商品にするのか?ってところで結構悩んだ。

悩んだ挙句どうなったか?夫婦ともに同じ商品にしました。

選んだ商品は「SBI・V・S&P500」

ジュニアNISA

当初は考えていなかったジュニアNISAだが、2023年に廃止が決まったことでジュニアNISAの悪しき制限であった子供が18歳になるまで払出しができないないという制限が撤廃された。これによりジュニアNISAも2024年以降であれば制限なく払出しが可能になり非常に使いやすい制度になった。これは使わない手はないということで我が家も子供の口座を開設した。

現時点ではそれぞれ100万円分の投資資金で考えているが、状況に応じて少し増額してもいいかと考えている。もし子供たちが30年保有してくれると年率5%で運用できたと想定すると100万で432万円 200万だと864万円と400万円もの違いがでてくるので。

ジュニアNISAで選択した投資商品

姉の口座 バンガード トータル ストックマーケットETF(通称:VTI)

弟の口座 バンガード 米国増配株式ETF(通称:VIG)

VTI・・・米国市場のほとんど全てをカバーしているETF

VIG・・・米国市場の中で10年連続増配の247銘柄のみで構成されているETF

どちらも子供が20歳になったら、その後の運用は完全に任せる予定。全額払いだすのもヨシ。NISA口座で運用を続けるのもヨシ。配当金のみおこずかいとして使うもヨシ。

運用実績(2020年2月~2022年2月)

積立NISA運用開始 夫(S&P500):2020年2月 妻(S&P500):2020年4月

開始タイミングが運良くコロナショックの時だったため、結構プラスになっている

2022年2月13日現在の運用実績(上段:夫 下段:妻)

投資総額:1,690,498円

評価額 :2,250,687円

評価損益:+560,189円

ジュニアNISA運用開始 姉(VTI):2021年4

2022年1月の急落により現時点ではマイナス(円換算でもマイナス)

投資総額:801,815円

評価額 :799,273円

評価損益: -2,542円(円換算)

分配金 : 3,474円

ジュニアNISA運用開始 弟(VIG):2021年4月

2022年1月の急落により現時点ではマイナス(円換算だと少しプラス)

投資総額:797,236円

評価額 :811,631円

評価損益:+14,395円(円換算)

分配金 : 4,454円

まとめ

少しは投資に対する怖さが低減できましたか?

積立投資を始めるタイミングはどんな状況下であっても『今』が一番です。

誰もが相場が安い時に始めたいと考えてしまうけど、いつ安くなるのか?なんて誰にもわかりません。だから投資を始めるのはいつでも『今』が一番良いのです。